Kommen wir direkt zur Sache: § 14 des Umsatzsteuergesetzes (§ 14 UStG Abs. 4) definiert, wie eine formal korrekte Rechnung ausgestellt werden muss. In unserem Blogartikel „Pflichtangaben Rechnung: Was muss auf einer Rechnung stehen?“ haben wir bereits zusammengefasst, welche Informationen zwingend auf einer Rechnung enthalten sein müssen. Zu den Pflichtangaben gehören unter anderem der vollständige Name des leistenden Unternehmens sowie der/die Rechnungsempfänger:in, die Steuernummer, das Ausstellungsdatum und der Rechnungsbetrag. Eine häufige Frage, die in diesem Kontext immer wieder auftaucht, bezieht sich auf die Rechnungsprüfung. Wie kann ich als Unternehmen oder Organisation möglichst automatisiert überprüfen, ob eine Eingangsrechnung formal und auch sachlich korrekt ist? Wir schaffen einen Überblick.

Rechnungsprüfung im Überblick: Aufgaben, Definitionen und Vorteile

Bevor wir auf den Ablauf einer digitalen Rechnungsprüfung sowie auf die Aufgaben einer formellen und sachlichen Rechnungsprüfung eingehen, gilt es zunächst, einige grundlegende Fragen zu klären.

Was bedeutet Rechnungsprüfung?

Die Rechnungsprüfung stellt sicher, dass eine Rechnung vollständig und korrekt ist und zählt daher zu den zentralen Aufgaben der Buchhaltung. Sowohl Unternehmen als auch öffentliche Verwaltungen (kommunale und örtliche Rechnungsprüfung) müssen diese durchführen.

Was sind die Aufgaben der Rechnungsprüfung?

Die Rechnungsprüfung umfasst die formale, sachliche und rechnerische Prüfung von Rechnungen innerhalb von Organisationen. Die Rechnungsprüfung gewährleistet, dass alle Pflichtangaben nach §14 (4) UstG ordnungsgemäß erfüllt werden. Als übergeordnete Aufgabe steht somit die Minimierung rechtlicher und finanzieller Risiken im Falle einer Betriebsprüfung im Vordergrund.

Wer ist für die Rechnungsprüfung verantwortlich?

In KMUs ist in der Regel die Buchhaltung zuständig für die Rechnungsprüfung. Große Unternehmen bzw. Konzerne führen meist eine Kreditorenbuchhaltung, die für die umfassende Rechnungsprüfung verantwortlich ist.

Was passiert bei einer fehlgeschlagenen Rechnungsprüfung?

Das Fehlen der vom Umsatzsteuergesetz vorgegebenen Pflichtangaben, kann sowohl interne Verluste (z.B. das Entfallen des Vorsteuerabzuges) als auch erhebliche rechtliche Konsequenzen bei einer Steuerprüfung durch die Finanzbehörden nach sich ziehen. Besonders bei größeren Anschaffungen kann ein steuerlicher Schaden von hunderten oder auch tausenden Euro betragen. Im ungünstigsten Fall droht eine Schätzung der gesamten Besteuerungsgrundlage, was in der Regel mit hohen Kosten einhergeht.

Digitale Rechnungsprüfung mithilfe eines elektronischen Rechnungseingangs

Um den manuellen Aufwand zu vermeiden und Fehlerquellen auszuschließen, ist es sinnvoll, die Prüfung von Eingangsrechnungen digital abzuwickeln. In der Regel bieten Lösungen für den elektronischen Rechnungseingang bzw. DMS-Software bereits alle Funktionen für einen automatisierten Rechnungsprüfungsprozess. Alle notwendigen Dokumente wie die Bestellung, der Lieferschein und die Rechnung sind im System verfügbar und ermöglichen eine effiziente digitale Rechnungsprüfung . Ein Abgleich dieser Dokumente mit Informationen aus der Stammdatenbank kann dementsprechend einfach ausgelöst werden. Im Folgenden haben wir die wichtigsten Schritte für Dich zusammengefasst. Der Ablauf sieht wie folgt aus:

- Formale Prüfung nach §14 UStG Prüfung

- Sachliche Rechnungsprüfung durch Fachbereich

- Subprüfung/Rückfragen

- Freigabe und Zahlung

Schritt 1: Formale Rechnungsprüfung nach §14 UStG

Sobald eine Eingangsrechnung das Unternehmen erreicht, besteht der erste Schritt der digitalen Rechnungsprüfung darin, zu überprüfen, ob sie die Anforderungen § 14 UStG an eine Rechnung erfüllt. Dies ist besonders wichtig, da nur formal korrekte Rechnungen zum Vorsteuerabzug berechtigen. Pflichtangaben nach Paragraf 14 des Umsatzsteuergesetzes unter Absatz 4 (§ 14 UStG Abs. 4) sind:

- Vollständiger Name und Anschrift von dem/der Unternehmer:in

- Vollständiger Name und Anschrift von dem/der Leistungsempfänger:in

- Steuernummer oder Umsatzsteuer-Identifikationsnummer

- Ausstellungsdatum der Rechnung

- Fortlaufende Rechnungsnummer

- Menge und handelsübliche Bezeichnung der Lieferung oder den Umfang und die Art der Leistung

- Zeitpunkt der Lieferung oder sonstige Leistungen

- Nach Steuersätzen und -befreiungen aufgeschlüsseltes Entgelt

- Entgelt und hierauf entfallender Steuerbetrag sowie Hinweis auf Steuerbefreiung

- Im Voraus vereinbarte Entgeltminderungen

Die vorstehenden Angaben sind für Rechnungen mit einem Betrag von über 250 € brutto gültig. Darunter gelten Erleichterungen für sogenannte Kleinbetragsrechnungen.

Formale Rechnungsprüfung per Software

Eine solche Rechnungsprüfung lässt sich mit der richtigen Software einfach und effizient abbilden, indem sie z.B. einen Hinweis gibt, ob Pflichtangaben auf der Rechnung fehlen oder Informationen von den bekannten Stammdaten des Lieferanten abweichen. Die Grundlage bildet daher der Abgleich der Stammdaten des Unternehmens mit den Daten der jeweiligen Rechnung, die mittels OCR-Texterkennung von einem PDF-Dokument ausgelesen oder direkt aus einer maschinenlesbaren elektronischen Rechnung übernommen werden. Einige der ausgelesenen Rechnungsinformationen werden daraufhin verwendet, um weitere Daten zu ermitteln und/oder zu plausibilisieren. Bestimmte Daten, wie die Kreditorennummer, lassen sich nur über die Stammdaten bestimmen. Voraussetzung für die Erkennung und Validierung sind daher entsprechende Stammdaten aus dem ERP-System, wie beispielsweise SAP. In diesem Fall bietet sich eine automatisierte SAP Warenbezogene Rechnungsprüfung an.

➡️ Mehr Infos zum digitalen Rechnungsworkflow in SAP

Falls die digitale Rechnungsprüfung ergeben sollte, dass eine Eingangsrechnung die Mindestanforderungen des §14UStG nicht erfüllt, kann der/die Empfänger:in das Dokument ablehnen und eine neue formal korrekte Rechnung bei dem Lieferanten oder Dienstleister anfordern. Wenn Du die Rechnung kontrollierst und sie alle Anforderungen erfüllt, kann automatisiert der nächste Schritt der digitalen Rechnungsprüfung folgen: die sachliche Rechnungsprüfung.

Rechnungsprüfung – unser Praxistipp

Viele Unternehmen lassen die formale Rechnungsprüfung automatisiert im Hintergrund ablaufen und beginnen, solange die Software keine Unregelmäßigkeiten bei einer Rechnung festgestellt hat, direkt mit der sachlichen Rechnungsprüfung. Hier arbeiten Unternehmen mit Kontierungsvorschlägen, um die Anzahl der Schritte der Rechnungsprüfung und beteiligten Personen zu reduzieren.

Schritt 2: Sachliche Rechnungsprüfung durch den Fachbereich

Nach der formalen Prüfung erfolgt die sachliche Rechnungsprüfung, auch inhaltliche Rechnungsprüfung genannt. Verantwortlich für die sachliche Rechnungsprüfung ist in der Regel die Person, welche die Bestellung ausgelöst hat. Insbesondere wenn bei der Prüfung nach § 14 UStG Differenzen aufgetreten sind, kann für die Buchhaltung eine Prüfung durch die entsprechende Abteilung erforderlich sein. Häufig ist durch den/die Prüfer:in zu bestätigen, dass Leistungen ordnungsgemäß erbracht wurden. In diesem Fall kann ein digitaler Prüf- und Freigabe-Workflow gestartet werden.

Fehlerminimierung im Rechnungsworkflow

Es empfiehlt sich, dass die Buchhaltung vor dem Start des Workflows so viele Informationen wie möglich zum Rechnungsbeleg erfasst (z.B. die spätere Kontierung). Dies erleichtert für Mitarbeitende die sachliche Rechnungsprüfung, da der Prozess im Workflow vereinfacht wird und Fehleingaben vermieden werden.

Inhaltliche Rechnungsprüfung

Die Aufgabe des Fachbereichs besteht darin, die Rechnung inhaltlich zu prüfen. Bei der Durchführung der sachlichen Rechnungsprüfung hilft das Aufstellen einer internen Checkliste, die z.B. folgende Punkte beinhalten kann:

- Ist die Rechnung gerechtfertigt?

- Wurden die Leistungen zufriedenstellend erbracht?

- Welche Kostenstellen sind für die interne Leistungsverrechnung relevant?

Abgleich mit Wareneingang

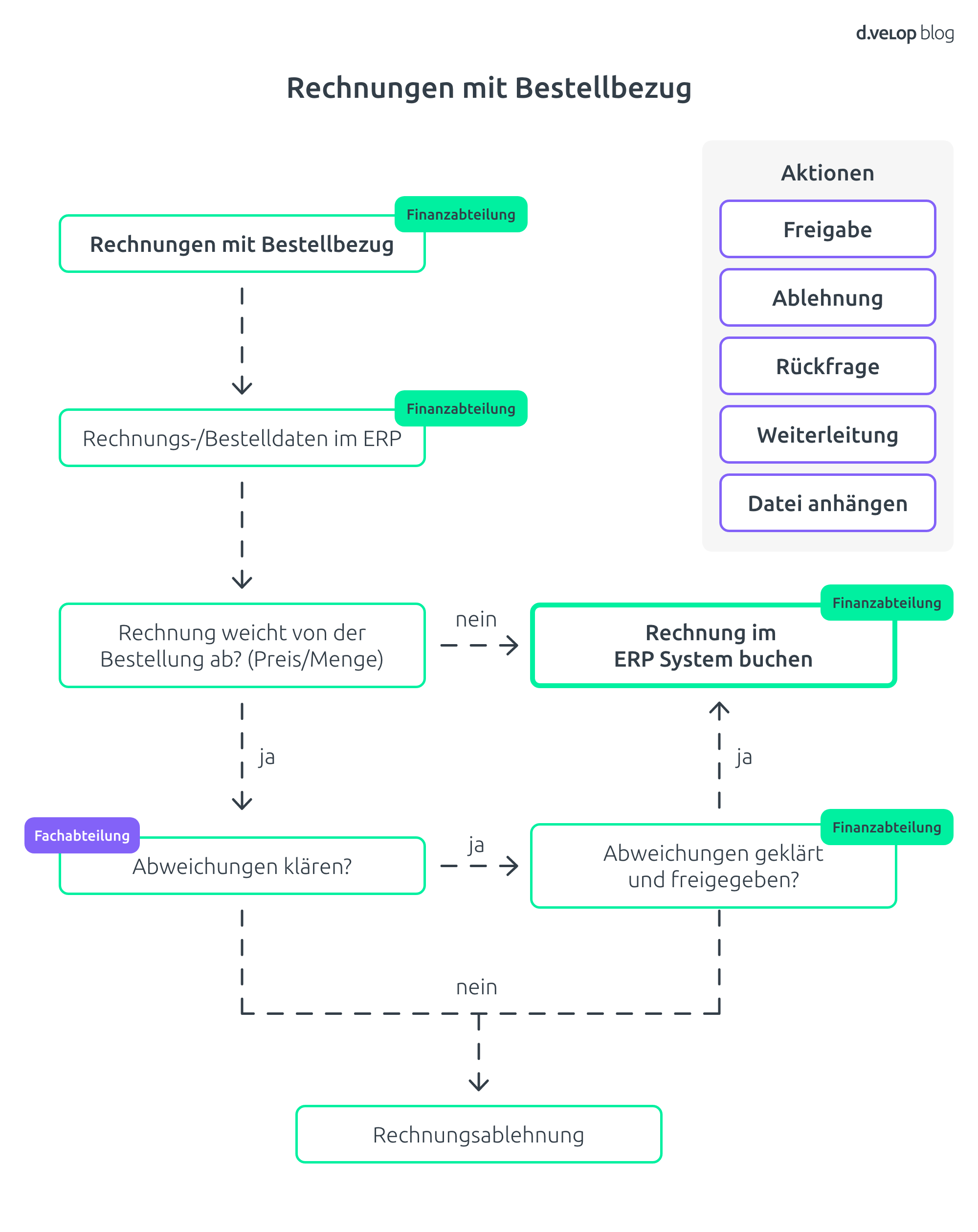

Bei Rechnungen mit Bestellbezug wird die sachliche Rechnungsprüfung und Freigabe in vielen Fällen nur dann durchgeführt, wenn es in der Rechnung Abweichungen zur Bestellung oder zum Wareneingang gibt. Typische Abweichungen sind hier unterschiedliche Preise oder Mengenangaben. Im Fall von Preisabweichungen kann der Einkauf zur Prüfung herangezogen werden. Im Fall von Mengenabweichungen wird in der Regel der Wareneingang bzw. das Lager zur Prüfung herangezogen.

Wie unterscheiden sich sachliche und rechnerische Rechnungsprüfung?

Während bei der sachlichen Rechnungsprüfung inhaltlich kontrolliert wird, ob die jeweilige Leistung auch tatsächlich erbracht und entsprechend abgerechnet wurde, wird im Rahmen der rechnerischen Rechnungsprüfung kontrolliert, ob der Rechnungsbetrag inklusive Steuern korrekt berechnet und ausgewiesen wurde. Auch dieser Schritt kann bei Verwendung einer digitalen Rechnungsverarbeitung automatisiert werden.

Schritt 3: Rückfragen bzw. Subprüfung

Während der Rechnungsprüfung kann es vorkommen, dass ad-hoc weitere Personen zur Klärung einer Rechnung einbezogen werden. Hier ermöglichen verschiedene Software-Lösungen, elektronisch Rückfragen an einzelne Personen innerhalb des Unternehmens zu stellen. Nach Beantwortung der Rückfragen durch die Personen sind die formale und sachliche Rechnungsprüfung abgeschlossen und der Beleg geht in den Freigabeprozess.

Schritt 4: Digitale Rechnungsfreigabe und Zahlung

Wurde die Rechnung auch sachlich geprüft, ist abschließend die digitale Rechnungsfreigabe notwendig. Dafür wird die budgetverantwortliche Person benachrichtigt. Sie gibt frei, dass ihre Kostenstelle mit dem in der Rechnung aufgeführten Betrag belastet wird. Bei der Rechnungsfreigabe besteht häufig die Anforderung der 4-Augen-Prüfung. So kann es sinnvoll sein, dass ein:e sachliche:r Prüfer:in nicht auch der/die Freigeber :in der Rechnung sein darf. Ist der/die Prüfer:in aufgrund eines Regelwerks auch der/die Freigeber:in (z.B. weil er/sie auch Kostenstellen-Verantwortung trägt), muss sichergestellt werden, dass in diesem Fall eine andere Person hinzugezogen werden kann. Sobald die Rechnung freigegeben wurde, geht automatisch eine Information an die Buchhaltung, die den Rechnungsbetrag begleichen kann.

Digitale Rechnungsprüfung im Video

Fazit: Schnelle Freigabe mit der digitalen Rechnungsprüfung

Durch einen digitalen Rechnungsworkflow können Rechnungen in einigen wenigen Schritten überprüft und freigegeben werden. Wenn beim Abgleich der Rechnung weder formale noch inhaltliche Fehler auftreten, kann die Eingangsrechnung direkt zur Freigabe an die verantwortliche Fachabteilung weitergeleitet werden. Eine papierbasierte Checkliste ist in der digitalen Rechnungsprüfung nicht mehr notwendig.

Mit der seit dem 01.01.2025 geltenden E-Rechnungspflicht wird die digitale Rechnungsprüfung außerdem nochmals beschleunigt, denn alle Rechnungsinformationen liegen dann stets im maschinenlesbaren Format vor und können direkt in den Folgeprozess übernommen werden. Übertragungsfehler bei ungenauen OCR-Ergebnissen gehören so der Vergangenheit an.