Seit wann ist die elektronische Rechnung Pflicht? Die Antwort: Seit dem 1. Januar 2025 müssen alle B2B-Unternehmen in Deutschland auf elektronische Rechnungen umsteigen – keine Ausnahmen mehr! Doch was bedeutet das konkret für dein Unternehmen und wie läuft die Umsetzung? In diesem Artikel bekommst du alles, was du zur E-Rechnungspflicht, ihren Hintergründen und der schrittweisen Einführung wissen musst.

Elektronische Rechnung Pflicht auf einen Blick

Bereits seit 2020 müssen Unternehmen eine elektronische Rechnung ausstellen, wenn sie eine Leistung für einen öffentlichen Auftraggeber erbringen (B2G)– doch jetzt kommt der nächste Schritt. Die Pflicht zur elektronischen Rechnungsstellung betrifft seit dem 01.01.2025 auch den Geschäftsverkehr zwischen Unternehmen (B2B).

E-Invoicing wird seit 2025 sukzessive zur Pflicht

Angestoßen wird das Ganze durch einen initial im Dezember 2022 von der Europäischen Kommission veröffentlichten Richtlinienentwurf im Rahmen der Initiative „VAT in the Digital Age“ (ViDA). Ein zentrales Ziel dieser Initiative ist die Bekämpfung von Umsatzsteuerbetrug. Hierzu ist unter anderem die Einführung der verpflichtenden Nutzung von E-Rechnungen für innergemeinschaftliche Umsätze sowie digitaler transaktionsbasierter Meldesysteme zur Vereinfachung des Austausches umsatzsteuerrechtlich relevanter Daten zwischen EU-Mitgliedstaaten vorgesehen.

Vor diesem Hintergrund wurde in Deutschland die schrittweise Implementierung eines verpflichtenden E-Rechnungssystems ab dem 1. Januar 2025 beschlossen. Im weiteren Verlauf des Artikels werden die genaue Timeline sowie Übergangsregelungen detailliert betrachtet. Für die Einführung eines transaktionsbasierten Meldesystems gibt es, Stand jetzt, für Deutschland noch keinen konkreten Zeitplan.

Vorteile der E-Rechnungspflicht für Unternehmen

Die Einführung der Pflicht zur E-Rechnung für Unternehmen bringt eine Reihe von Vorteilen mit sich, die sowohl die Effizienz steigern als auch Kosten senken und Fehler vermeiden. Im Folgenden fassen wir die wichtigsten Vorteile kurz und prägnant zusammen:

- Effizienzsteigerung: Die elektronische Rechnungsstellung automatisiert die Rechnungsverarbeitung, reduziert den manuellen Aufwand und verbessert die Arbeitsabläufe.

- Kosteneinsparungen: Durch die elektronische Rechnungspflicht entfallen Druck-, Versand- und Archivierungskosten, was zu erheblichen Einsparungen führt.

- Fehlerreduktion: Elektronische Rechnungen vermeiden Übertragungsfehler, die bei manueller Eingabe oft auftreten können, und sorgen so für genauere Abrechnungen.

- Schnellere Zahlungsabwicklung: E-Invoicing ermöglicht eine schnellere Bearbeitung von Rechnungen, was die Liquidität verbessert und die Zahlungszyklen verkürzt.

Elektronische Rechnungen werden Pflicht: Herausforderungen

Unternehmen stehen vor verschiedenen Herausforderungen bei der Umsetzung der gesetzlichen Pflicht, elektronische Rechnungen versenden und empfangen können zu müssen. Die Pflicht erfordert teils technologische Anpassungen, Schulungen und eine enge Zusammenarbeit mit Geschäftspartnern, während Datenschutz und IT-Sicherheit nicht vernachlässigt werden dürfen. Konkret bestehen die Herausforderungen in diesen Punkten:

Technische Implementierung von Rechnungssoftware

Unternehmen müssen ihre bestehende Rechnungssoftware ggf. an die neuen gesetzlichen Vorgaben zur elektronischen Rechnungsstellung anpassen. Diese Umstellung kann technologische und finanzielle Hürden mit sich bringen, insbesondere bei der Integration neuer Schnittstellen für den elektronischen Rechnungsversand und der elektronischen Belegarchivierung.

Pflicht zur Digitalisierung erfordert Schulung von Mitarbeiter:innen

Die Einführung der elektronischen Rechnungen verlangt, dass Buchhaltungsteams und weitere Mitarbeiter:innen umfassend auf die neuen Prozesse vorbereitet werden. Dies umfasst die Schulung im Umgang mit ggf. neu eingesetzter Software, dem elektronischen Versand von Rechnungen und der Einhaltung der rechtlichen Vorgaben, um Fehler zu vermeiden und die Vorschriften korrekt umzusetzen.

Gesetzliche Vorgaben bei Datenschutz & IT-Sicherheit

Die elektronische Verarbeitung und Archivierung von Rechnungsdaten muss in Übereinstimmung mit den Datenschutzbestimmungen erfolgen. Unternehmen müssen sicherstellen, dass sensible Informationen sicher gespeichert und verarbeitet werden. Dies betrifft sowohl die Speicherung in elektronischen Archiven als auch den sicheren Versand der E-Rechnungen im Einklang mit den Vorgaben der elektronischen Rechnungspflicht.

Verankerung der E-Rechnungspflicht im Wachstumschancengesetz

Unter dem Sammelbegriff des Wachstumschancengesetzes werden einige Maßnahmen zusammengefasst, die u. a. im Hinblick auf die aktuelle wirtschaftliche Lage die Liquiditätssituation von Unternehmen verbessern sollen. Diese dienen dazu, Investitionen und Wachstumschancen zu stärken. Gleichzeitig sollen sie eine erhebliche Steuervereinfachung und mehr Steuerfairness bewirken.

Pflicht zur Nutzung von E-Rechnungen ist eine Maßnahme

Ziel ist also insgesamt die Erhöhung der Wachstumschance der deutschen Wirtschaft. Die verpflichtende Nutzung von E-Rechnungen ist eine der im Rahmen des Wachstumschancengesetzes vorgesehenen Maßnahmen, mit der gleichzeitig die Richtlinien der ViDA-Initiative umgesetzt werden. Der Bundesrat hat dem Wachstumschancengesetz am 22. März 2024 nach einem vorangegangenen Vermittlungsverfahren zugestimmt.

Timeline: Seit wann ist die elektronische Rechnung Pflicht?

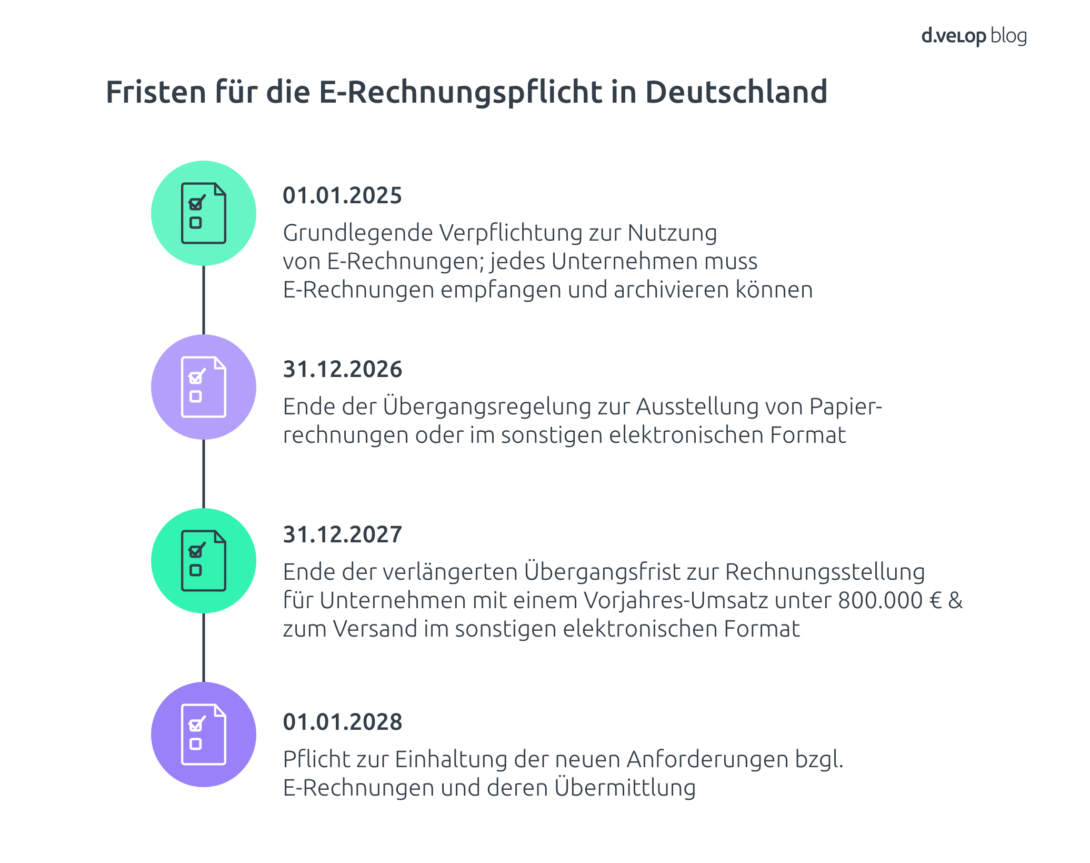

Alle Unternehmen jeder Größenordnung müssen grundsätzlich bereits seit dem 1. Januar 2025 elektronische Rechnungen empfangen sowie rechtssicher archivieren können. Für den Zeitraum von 2025 bis 2028 sind allerdings einige Übergangsregelungen vorgesehen. Dabei wird vornehmlich ein Unterschied zwischen dem Ausstellen und dem Empfang der Rechnungen gemacht.

Abweichende Rechnungsformate erfordern Zustimmung des Empfängers

Generell dürfen auch nach dem 1. Januar 2025 noch Papierrechnungen oder elektronische Rechnungen ausgestellt werden, die nicht dem im Wachstumschancengesetz festgelegten Format entsprechen. Dies bedarf bei abweichenden elektronischen Rechnungsformaten jedoch stets der Zustimmung des Rechnungsempfängers. Sofern Unternehmen ab diesem Zeitpunkt ihre Rechnungen bereits in dem vorgesehenen elektronischen Format versenden möchten, bedarf dies keiner Zustimmung des Rechnungsempfängers mehr. Seit dem Stichtag muss also jedes Unternehmen in der Lage sein, elektronische Rechnungen, wie sie im Wachstumschancengesetz definiert sind, zu empfangen und zu archivieren.

Übersicht der Übergangsregelungen und Fristen

- Seit dem 01.01.2025 müssen alle Unternehmen in der Lage sein, elektronische Rechnungen zu empfangen und zu archivieren.

- Bis Ende 2026 dürfen alle Unternehmen für Umsätze, die in den Jahren 2025 und 2026 ausgeführt werden, noch Papierrechnungen oder bei Zustimmung des Rechnungsempfängers, elektronische Rechnungen in einem anderen Format ausstellen (z.B. PDF).

- Bis Ende 2027 ist die Frist für Unternehmen mit einem Gesamtjahresumsatz von unter 800.000 € verlängert. Sie dürfen auch im Jahr 2027 noch Papierrechnungen oder bei Einverständnis des Rechnungsempfängers elektronische Rechnungen im sonstigen Format ausstellen (z.B. PDF).

- Bis Ende 2027 ist es außerdem für alle Unternehmen erlaubt, bestehende EDI-Anbindungen weiter zu nutzen, auch wenn diese nicht den Anforderungen aus dem Wachstumschancengesetz entsprechen.

- Ab dem 1. Januar 2028 müssen alle im Wachstumschancengesetz bezüglich E-Rechnungen festgehaltenen Anforderungen eingehalten werden.

Der ultimative Projektguide für die

E-Rechnungspflicht: Timings, Software zur Umsetzung & Checkliste inklusive

Neue Definition einer elektronischen Rechnung

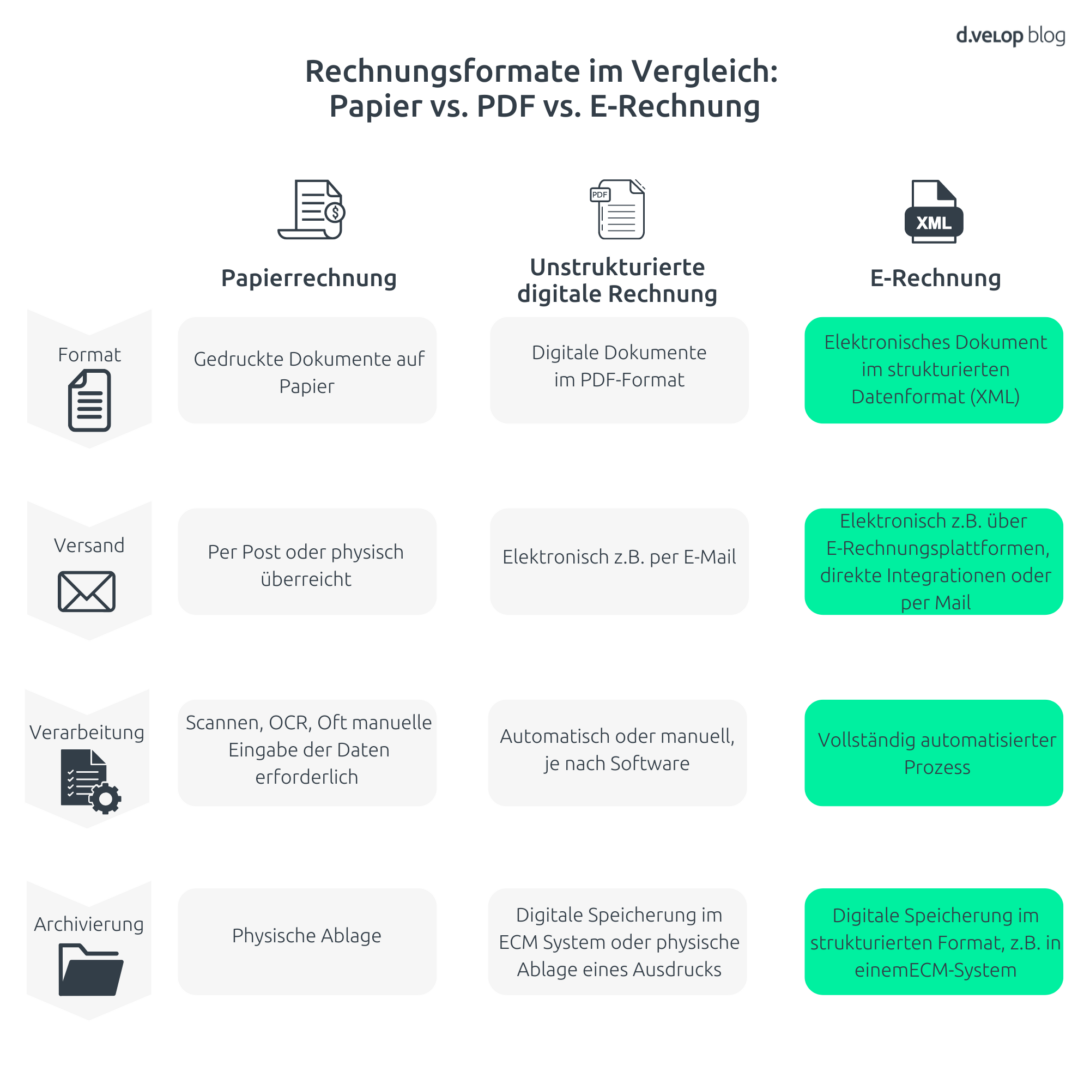

Das Wachstumschancengesetz bringt neue Begriffsdefinitionen rund um die elektronische Rechnung mit sich. So wird seit dem 1. Januar 2025 zwischen elektronischen und sonstigen Rechnungen unterschieden.

Elektronische Rechnung: strukturiertes und elektronisches Format

Eine elektronische Rechnung ist gemäß der neuen Definition eine Rechnung, die im strukturierten und elektronischen Format ausgestellt, übermittelt und empfangen wird sowie elektronisch verarbeitet werden kann. Das semantische Datenmodell der Kernelemente einer elektronischen Rechnung wird durch die EU-Norm EN 16931 definiert. Sämtliche andere Rechnungsarten werden fortan als sonstige Rechnungen bezeichnet und sind ab dem 1. Januar 2025 beziehungsweise gemäß den jeweiligen Stichtagen der Übergangsregelungen nicht mehr zu verwenden.

XRechnung und ZUGFeRD entsprechen der Definition

Eine Antwort auf die Frage, welche elektronischen Rechnungsformate denn dann genau zulässig sind, war lange Zeit nicht eindeutig gegeben. Hierzu hat sich das Bundesministerium der Finanzen (BMF) allerdings vor Inkrafttreten der E-Rechnungspflicht geäußert und angegeben, dass sowohl die XRechnung als auch Rechnungen im ZUGFeRD Format ab Version 2.0.1 der Definition einer elektronischen Rechnung gemäß dem Wachstumschancengesetz entsprechen. Auch weitere Formate können die genannten Anforderungen erfüllen, die Erörterungen des BMF beschränken sich allerdings zunächst auf die am häufigsten genutzten inländischen Formate.

Format einer strukturierten Rechnung frei mit dem Empfänger vereinbaren

Das Format einer strukturierten elektronischen Rechnung kann prinzipiell auch frei zwischen dem Rechnungssteller und Rechnungsempfänger vereinbart werden. Entscheiden sich beide Parteien für ein individuelles Format, muss dieses Format allerdings die korrekte sowie vollständige Extraktion aller erforderlichen Angaben in einem Format erlauben, welches der EN 16931 entspricht.

Die in einigen Bereichen der Wirtschaft oftmals genutzten EDI-Verfahren können unter diesen Voraussetzungen somit auch nach dem 31. Dezember 2027 noch weiterverwendet werden.

Elektronische Rechnung Pflicht im B2G-Sektor

Wie bereits angerissen, ist die elektronische Rechnung im B2G-Sektor in Deutschland schon seit einigen Jahren Pflicht. Dafür sorgt eine am 4. April 2017 beschlossene Änderung bzw. Erweiterung des E-Government-Gesetzes zur „Umsetzung der Richtlinie 2014/55/EU über die elektronische Rechnungsstellung im öffentlichen Auftragswesen“.

Format muss Anforderungen der europäischen Norm entsprechen

Das im öffentlichen Auftragswesen zu verwendende Format wurde in der „Verordnung über die elektronische Rechnungsstellung im öffentlichen Auftragswesen des Bundes (E-Rechnungsverordnung/ERechV)“ konkret festgehalten. So heißt es im § 4 ERechV: „Für die Ausstellung von elektronischen Rechnungen haben Rechnungssteller und Rechnungssender grundsätzlich den Datenaustauschstandard XRechnung vom 29. September 2017 (BAnz AT 10.10.2017 B1) in der jeweils aktuellen Fassung zu verwenden.“ Überdies können auch andere Formate verwendet werden, insofern diese den Anforderungen der europäischen Norm für die elektronische Rechnungsstellung entsprechen.

Übergangsregelungen in der Vergangenheit auch bei B2G

Auch bei der Einführung der verpflichtenden elektronischen Rechnungsstellung im öffentlichen Auftragswesen (B2G) gab es einige Abstufungen und Übergangsregelungen:

- Seit dem 27. November 2018 müssen die obersten Bundesbehörden und Verfassungsorgane elektronische Rechnungen empfangen, verarbeiten und archivieren können.

- Seit dem 27. November 2019 gilt die Verpflichtung auch für alle weiteren Behörden der Bundesverwaltung.

- Seit dem 18. April 2020 müssen auch alle Bundesländer und Kommunen elektronische Rechnungen empfangen, verarbeiten und archivieren können.

Ausstellung und Versand von E-Rechnungen nicht für alle Neuland

Unternehmen in Deutschland sind seit dem 27. November 2020, wenn sie einen Auftrag für einen öffentlichen Auftraggeber durchführen, bereits verpflichtet, die Rechnungen im elektronischen Format einzureichen. Zumindest die Ausstellung und der Versand elektronischer Rechnungen sind damit also lange nicht für alle Unternehmen Neuland.

Für wen gilt die E-Rechnungspflicht nicht?

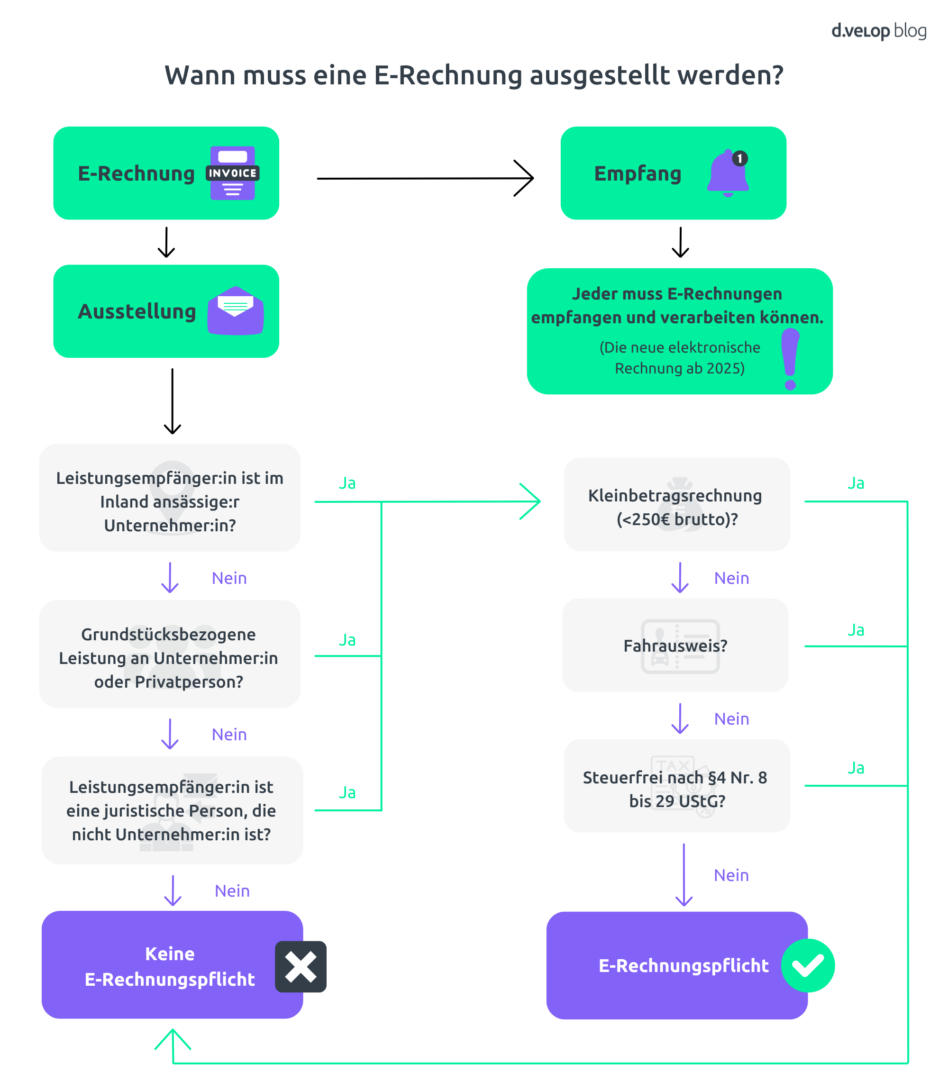

Wie bei fast jedem Gesetz gibt es auch in Bezug auf die E-Rechnungspflicht einige Ausnahmen. Die verpflichtende Nutzung von elektronischen Rechnungen beschränkt sich auf inländische Umsätze, die zwischen in Deutschland ansässigen Unternehmen ausgetauscht werden. Steuerfreie Umsätze hingegen fallen z.B. nicht unter die E-Rechnungspflicht. In der nachfolgenden Grafik ist zusammengefasst, wann eine elektronische Rechnung ausgestellt werden muss.

Und wie geht es jetzt weiter?

Die Übergangsregelungen verschaffen den meisten Unternehmen vermutlich noch etwas Zeit. Es empfiehlt sich jedoch für alle Unternehmen jeder Größenordnung, die Thematik zeitnah anzugehen. Eine fehlerfreie und reibungslose Rechnungsstellung ist die zentrale Voraussetzung, um die Liquidität zu sichern und Umsätze zeitnah zu realisieren. Wird die Verpflichtung zur Nutzung elektronischer Rechnungen missachtet, liegt eine Ordnungswidrigkeit vor. In diesen Fällen könnte die Berechtigung zum Vorsteuerbezug entfallen.

Einführung einer digitalen Rechnungsverarbeitung

Für eine gewisse Zeit können Unternehmen im Rahmen der Übergangsregelungen noch um die Erstellung elektronischer Rechnungen herumkommen. Seit dem 1. Januar 2025 muss allerdings jedes Unternehmen elektronische Rechnungen empfangen, verarbeiten und archivieren können. Ein erster Schritt, um die Anforderungen aus dem Wachstumschancengesetz erfüllen zu können, ist also die Einführung einer digitalen Rechnungsverarbeitung sowie eines revisionssicheren digitalen Archivs.

d.velop unterstützt dich auf dem Weg zur digitalen Rechnungsverarbeitung

Projekte dieser Art wollen gut geplant und vorbereitet sein, um Optimierungspotenziale voll auszuschöpfen und Mitarbeiter:innen frühzeitig abzuholen. Wir unterstützen dich gerne auf diesem Weg.

Buche dir einfach einen Demo-Termin oder schaue in unseren Leitfaden zur effektiven und schnellen Umsetzung inkl. Checkliste.

Häufige Fragen und Antworten zur E-Rechnungspflicht

Seit dem 1. Januar 2025 müssen alle Unternehmen in der Lage sein, elektronische Rechnungen zu empfangen und rechtssicher zu archivieren. Die Pflicht zur Ausstellung solcher Rechnungen wird schrittweise eingeführt.

Die E-Rechnungspflicht ist im Wachstumschancengesetz verankert, das am 22. März 2024 vom Bundesrat bestätigt wurde. Sie basiert auf der EU-Initiative „VAT in the Digital Age“ zur Bekämpfung von Umsatzsteuerbetrug.

Ja, bis Ende 2026 können Unternehmen mit Zustimmung des Rechnungsempfängers weiterhin Papierrechnungen ausstellen. Für kleine Unternehmen mit einem Jahresumsatz unter 800.000 Euro gilt diese Regelung bis Ende 2027.

Ausgenommen sind Umsätze, die nicht in Deutschland ansässige Unternehmen betreffen, sowie steuerfreie Umsätze. Die genauen Ausnahmen sind im Wachstumschancengesetz geregelt.

Bei Nichteinhaltung der E-Rechnungspflicht kann eine Ordnungswidrigkeit vorliegen, die zum Verlust des Vorsteuerabzugsrechts führen kann. Es ist daher wichtig, die gesetzlichen Vorgaben zu erfüllen.

Jein, eine reine PDF-Datei gilt nicht als elektronische Rechnung. Erlaubt sind allerdings sogenannte hybride Formate wie ZUGFeRD, die aus einer PDF-Datei mit einer eingebetteten XML-Datei bestehen. Letztere wird dann für die maschinelle Verarbeitung genutzt.