Keine Buchung ohne Beleg – dieser unerschütterliche Grundsatz gilt in der Buchhaltung für Unternehmen und Organisationen jeder Branche. Im Normalfall wird jeder Geschäftsvorfall mit einem durch Dritte erstellten Fremdbeleg nachgewiesen. Hierzu zählen zum Beispiel eingehende Rechnungen, Lieferscheine oder Kassenzettel. Doch was tun, wenn mal ein Beleg verloren gegangen ist oder beispielsweise bei einer kleineren Barzahlung gar nicht erst ausgestellt wurde? Hier kann in bestimmten Fällen ein Eigenbeleg, den das Unternehmen selbst erstellt, als Ersatz dienen. In diesem Artikel erhältst Du einen Überblick zu

- den gesetzlichen Grundlagen und Anforderungen für einen gültigen Eigenbeleg,

- dem Aufbau und Inhalt eines Eigenbelegs

- und den häufigsten Einsatzgebieten und Aufbewahrungsfristen eines Eigenbelegs.

Eigenbeleg Definition

Im Kontext der ordnungsgemäßen Buchführung muss jede Aufwendung durch einen Beleg nachgewiesen werden. Sämtliche Belege und Quittungen sind zum Nachweis von Betriebsausgaben und betrieblicher Einnahmen stets aufzubewahren. Sind diese nicht (mehr) vorhanden, kann ein Unternehmen oder eine steuerpflichtige Einzelperson stellvertretend selbst einen sogenannten Eigenbeleg ausstellen und dem Finanzamt vorlegen. Ein Eigenbeleg wird im Steuerrecht unter bestimmten Voraussetzungen als Ersatzbeleg für eine nicht vorhandene Rechnung oder Quittung anerkannt.

Voraussetzungen und rechtliche Aspekte

Damit ein Eigenbeleg vom Finanzamt als Ersatzbeleg anerkannt wird, sind einige Anforderungen zu erfüllen. Die Ausgaben müssen z.B. zweifelsfrei betrieblich veranlasst oder beruflich notwendig gewesen sein. Des Weiteren muss die Höhe der Ausgaben glaubhaft sein. Kleinere Beträge von bis zu 150 € werden im Regelfall ohne Probleme vom Finanzamt akzeptiert. Wird ein Eigenbeleg für höhere Beträge ausgestellt, ist oftmals mit Nachfragen zu rechnen. Ob ein Eigenbeleg im Zuge der Steuererklärung anerkannt wird, entscheidet schlussendlich stets der/die jeweils zuständige Finanzbeamte:in.

Ein Eigenbeleg erfüllt allerdings in keinem Fall die formalen Voraussetzungen nach § 14 und § 15 des Umsatzsteuergesetzes, die dafür nötig wären, die Vorsteuer beim Finanzamt geltend zu machen. Für den Vorsteuerabzug ist stets eine ordnungsgemäße Rechnung erforderlich. Der Grund dafür: auf einem Eigenbeleg ist nicht ersichtlich, wer der/die Zahlungsempfänger:in ist. So kann nicht gewährleistet werden, dass die Zahlung nicht an Kleinunternehmen oder eine Privatperson ging bzw. streng genommen nicht einmal, dass überhaupt eine Zahlung erfolgt ist.

Aufbau und Inhalt eines Eigenbelegs

Welche Informationen und Angaben sollten denn nun auf einem Eigenbeleg stehen? Grundsätzlich gilt: Der Ersatzbeleg muss stets genau die Angaben enthalten, die auch auf der originalen Rechnung oder Quittung zu finden wären. Wichtig sind also vorrangig folgende Daten:

- Zahlungsempfänger:in mit Namen und kompletter Anschrift

- Zahlungs-/ Leistungsdatum

- Anzahl der gelieferten Waren oder Angaben über die erbrachte Dienstleistung

- Betrag

- Datum der Ausstellung des Eigenbelegs

- Grund für die Ausstellung des Eigenbelegs

- Unterschrift einer bevollmächtigten Person

Explizite Formvorschriften für die Erstellung eines Eigenbelegs gibt es dabei nicht. Dennoch haben wir nachfolgend drei weitere Tipps für die Praxis zusammengefasst:

- Falls Du den Eigenbeleg handschriftlich ausfüllst, verwende stets einen Kugelschreiber. So können die vermerkten Informationen im Nachhinein nicht mehr verändert werden.

- Versehe Deine Eigenbelege mit einer fortlaufenden Nummerierung.

- Nutze für die Erstellung Deiner Eigenbelege am besten ein einheitliches standardisiertes Formular, auf dem Du alle erforderlichen Angaben direkt eintragen kannst.

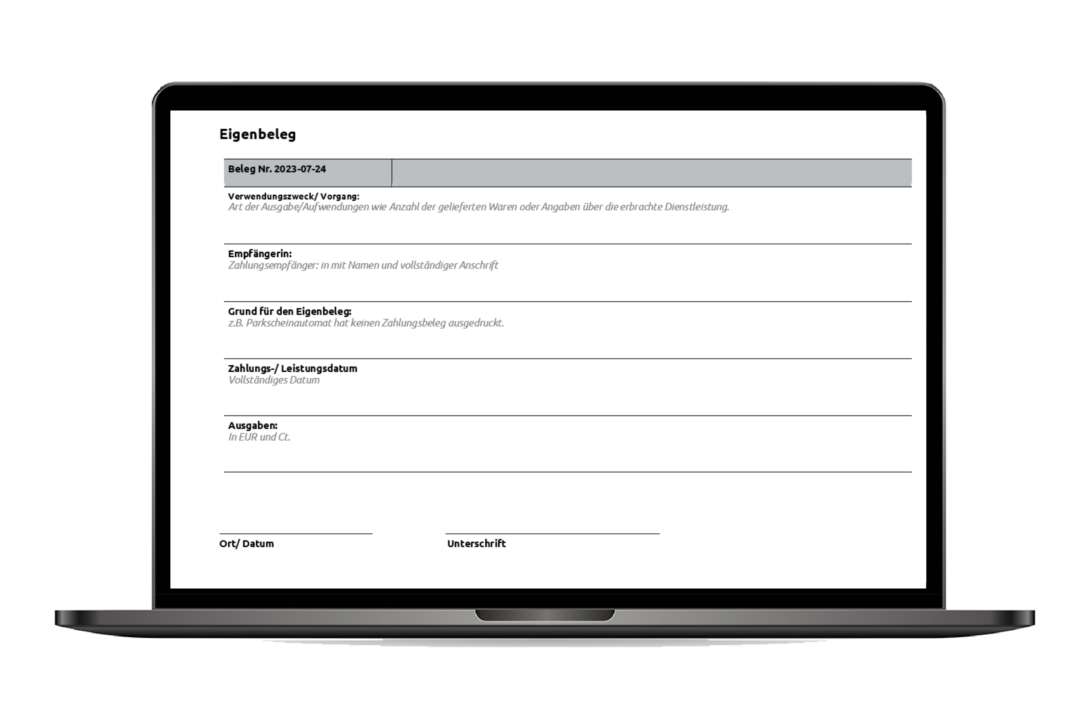

So könnte ein Eigenbeleg gestaltet sein:

Häufige Einsatzgebiete des Eigenbelegs

Neben dem Verlust des originalen Fremdbelegs kommt ein Eigenbeleg in folgenden Situationen oftmals zum Einsatz:

- Bar gekaufte Fahrkarten z.B. für öffentliche Verkehrsmittel

- Trinkgelder, die nicht quittiert wurden

- Garderobengebühren

- Parkgebühren, für die keine Quittung ausgegeben wurde

- Portoausgaben

In bestimmten Fällen wird darüber hinaus, auch, wenn an der finanziellen Transaktion kein Dritter beteiligt war, ein Eigenbeleg ausgestellt. Dies ist z.B. bei außerplanmäßigen Abschreibungen möglich und nötig, wenn etwa Waren gestohlen wurden oder schlecht geworden sind. Auch wenn ein Teilhaber am Unternehmen oder ein Einzelunternehmer Geld oder Wirtschaftsgüter privat entnimmt oder eine Privateinlage leistet, ist dafür ein Eigenbeleg zu erstellen.

Aufbewahrungsfrist für Eigenbelege

Für Eigenbelege, die z.B. als Ersatz für eine Rechnung oder Quittung ausgestellt wurden, gilt genau wie für andere Belege eine gesetzliche Aufbewahrungsfrist von zehn Jahren. Sie sollten also ebenso wie externe Belege nach den Grundsätzen der ordnungsgemäßen Buchführung (GoBD) behandelt werden. Dies bedeutet unter anderem, dass eine unveränderliche, vollständige und nachvollziehbare Aufbewahrung gewährleistet werden muss. Dabei kann Dich ein digitales Dokumentenmanagement-System (DMS) maßgeblich unterstützen. Wie genau, das erfährst Du im Webinar: