Für viele Arbeitnehmer:innen ist es meist nur ein flüchtiger Blick auf die monatliche Lohn- oder Gehaltsabrechnung. Denn am Ende des Monats ist das Geld auf dem Konto das Einzige, was zählt. Oder etwa doch nicht? Was alles hinter einer Entgeltabrechnung steckt und worauf sowohl Arbeitnehmer:innen als auch Arbeitgeber achten müssen, um gesetzliche Bestimmungen wie Aufbewahrungsfristen von Lohnabrechnungen einzuhalten, erfährst Du in diesem Artikel. Doch zunächst die Frage:

Was sind die wesentlichen Bestandteile einer Entgeltabrechnung?

Nach § 108 Gewerbeordnung (GewO) sind Arbeitgeber verpflichtet, bei Auszahlung des Arbeitsentgelts, eine Lohn- oder Gehaltsabrechnung in Textform zuzustellen. Aus dieser muss mindestens der Abrechnungszeitraum und die Zusammensetzung des Entgelts hervorgehen. Bezüglich der Zusammensetzung sind vorwiegend folgende Angaben erforderlich:

- Art und Höhe der Zuschläge

- Zulagen

- sonstige Vergütungen

- Art und Höhe der Abzüge

- Abschlagszahlungen

- Vorschüsse

Entgeltabrechnungen und ihre langfristige Relevanz

Einerseits können Gehaltsabrechnungen zwecks Selbstauskunft dazu dienen, monatsweise zu überprüfen, ob Entgelte entsprechend der erbrachten Arbeitsleistung ausgezahlt wurden. Andererseits dienen sie als langfristiger Einkommensnachweis in den unterschiedlichsten Lebenslagen. Denken wir beispielsweise an die Wohnungssuche, die Beantragung von Elterngeld oder BAFöG oder aber einen Kreditantrag bei der Bank. In diesen und vielen weiteren Fällen kann die Vorlage einer Lohn- bzw. Gehaltsabrechnung relevant sein.

Vom ersten Job bis hin zur Rente: Welche Lohnunterlagen sollten Arbeitnehmer:innen aufbewahren?

Die kurze Antwort: bestenfalls alle!

Um zum Beispiel einen Nachweis für spätere Rentenansprüche zu haben, ist es ratsam, Lohn- und Gehaltsabrechnungen bis zum Renteneintritt aufzubewahren, egal, wie kurz der Beschäftigungszeitraum war oder wie irrelevant ein Job zu sein schien. Ein zusätzlicher Nachweis ist die jährliche Lohnsteuerbescheinigung. Lohnsteuerbescheinigungen sollten möglichst alle bis zur Rente aufbewahrt werden, gerade für den ungünstigen Fall, dass Gehaltsabrechnungen nicht mehr vorliegen sollten. So gelingt es, jeglicher Gefahr von Unstimmigkeiten bei der Berechnung von Renten-, BAFöG oder weiteren Ansprüchen vorzubeugen. Gehaltsdokumente sind also gar nicht so unwichtig für die rund 41,9 Millionen Arbeitnehmer:innen in Deutschland. Für Arbeitnehmer:innen, die in die gesetzliche Rentenversicherung einzahlen, sollten zudem alle für die Rente relevanten Unterlagen aufbewahrt werden. Dazu zählen neben Lohn- und Gehaltsabrechnungen auch Unterlagen wie Sozialversicherungsnachweise und Arbeitsverträge.

Aufbewahrungsfristen von Lohnabrechnungen für Arbeitgeber

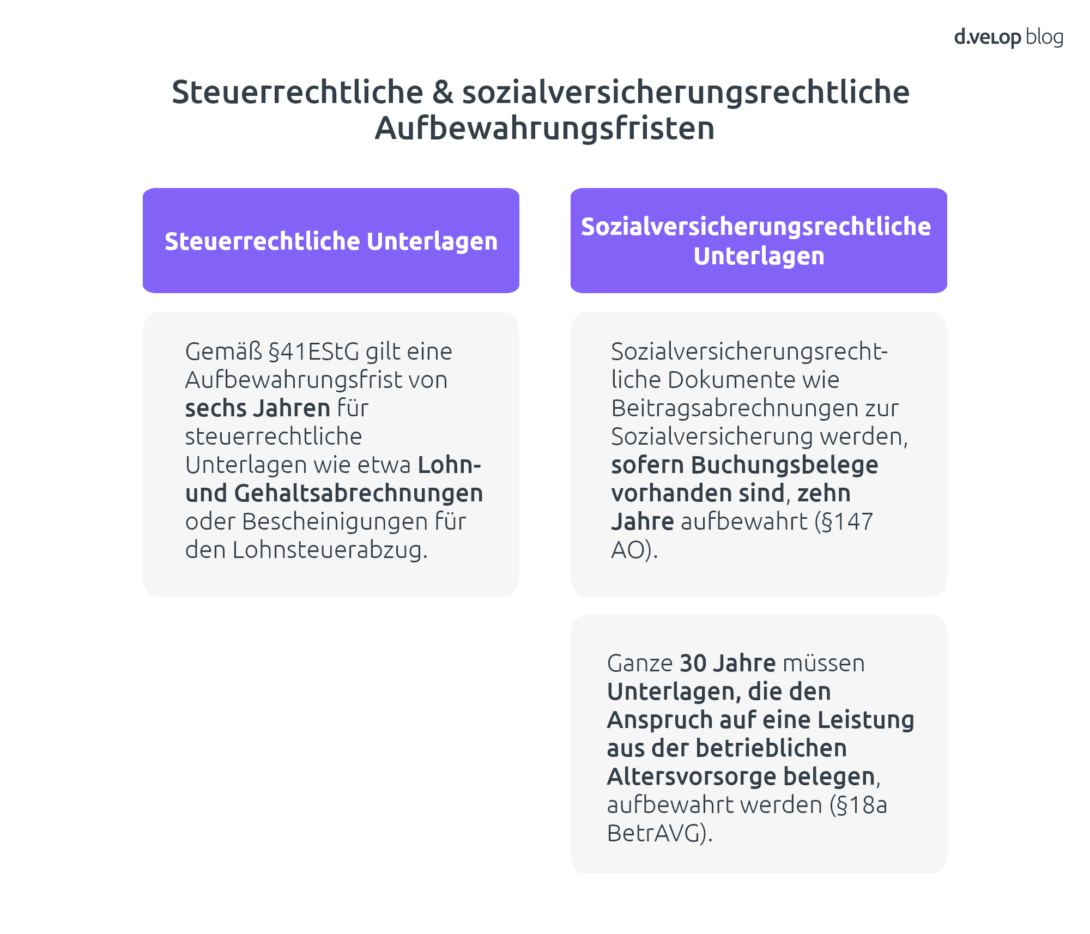

Im Vergleich zu Arbeitnehmer:innen, müssen Arbeitgeber gesetzlich gültige Aufbewahrungsfristen einhalten. Hierbei wird zwischen steuerrechtlichen und sozialversicherungsrechtlichen Aufbewahrungsfristen unterschieden.

Positive Nachrichten für Unternehmen: Fristverkürzung für Buchungsbelege

Der Regierungsentwurf des Vierten Bürokratieentlastungsgesetzes (BEG IV) sieht eine Verkürzung der Aufbewahrungsfrist für Buchungsbelege von 10 auf 8 Jahre vor. Es wird erwartet, dass dieses Gesetz im Verlauf des Jahres 2024 verabschiedet wird und spätestens ab dem 1. Januar 2025 in Kraft tritt. Diese Änderung bedeutet, dass Unternehmen zukünftig weniger Zeit und Platz für die Archivierung von Unterlagen wie Beitragsabrechnungen zur Sozialversicherung, Rechnungen, Kontoauszügen, Lieferscheinen und Kassenbons benötigen.

Wann startet die Aufbewahrungsfrist von Lohnabrechnungen?

Lohn- und Gehaltsabrechnungen „[…] sind bis zum Ablauf des sechsten Kalenderjahres, das auf die zuletzt eingetragene Lohnzahlung folgt, aufzubewahren“ (§ 41 EStG). Somit beginnt die Aufbewahrungsfrist am 01.01. des Folgejahres der zuletzt eingetragenen Entgeltzahlung und endet 6 Jahre später am 31.12.

Was passiert bei Nichteinhaltung der gesetzlichen Aufbewahrungsfrist von Lohnabrechnungen?

Da jeder Steuerpflichtige in der Beweispflicht ist, muss er Unterlagen vorschriftsgemäß aufbewahren. Verstößt er oder sie gegen die in § 147 AO aufgeführten Ordnungsvorschriften für die Aufbewahrung von Dokumenten, so droht ggf. ein Bußgeld. Darüber hinaus können weitere Sanktionen gemäß Strafgesetzbuch verhängt werden, insbesondere im Zusammenhang mit der Verfolgung von Steuerstraftaten und Ordnungswidrigkeiten. Es gilt daher nicht nur als Regel, sondern als verbindliche Pflicht, Unterlagen ordnungsgemäß aufzubewahren.

Die digitale Archivierung von Entgeltabrechnungen

Im Sinne der Nachweispflicht von Entgeltzahlungen sollten beweisstiftende Dokumente innerhalb der Aufbewahrungsfristen unbedingt archiviert werden. Und das am besten DSGVO- und GoBD-konform. Die sechsjährige Aufbewahrungsfrist gilt dabei sowohl für physische als auch elektronische Gehaltsabrechnungen.

Ein unerlässliches Kriterium der GoBD ist die Revisionssicherheit. Ein digitales Dokumentenmanagement-System (DMS) allein beispielsweise sorgt nicht automatisch für eine revisionssichere Archivierung, da sich der Leistungsumfang und die jeweiligen Ansprüche an das DMS zwischen Anbietern unterscheiden können. Ein DMS wie d.velop documents erfüllt jedoch die strengen Anforderungen der GoBD und unterstützt bei der revisionssicheren Archivierung elektronischer Dokumente. So können Aufbewahrungsfristen digital und unkompliziert eingehalten werden. Im Vergleich zum altbekannten Aktenschrank oder der papierbasierten Ablage, gehen bei einem digitalen Aktenarchiv keine Unterlagen mehr verloren.

Mit digitalen Lohn- und Gehaltsabrechnungen auf der Überholspur

Neben einem digitalen DMS gibt es die Möglichkeit der revisionssicheren Zustellung von Lohn- und Gehaltsabrechnungen in ein digitales Postfach wie d.velop postbox. Dieses kann nicht nur unkompliziert an ein digitales DMS angebunden werden, sondern bietet weitere Vorteile im Vergleich zu analogen Entgeltabrechnungen.

Analoge und digitale Lohnabrechnungen im Duell

Die Unterschiede und jeweiligen Herausforderungen der beiden Abrechnungsformen haben wir bereits im Blogartikel klassische vs. digitale Gehaltsabrechnung ausführlich analysiert. Daher lassen wir die beiden Lösungen hier in einem kurzen Rennen gegeneinander antreten.

Die erste Hürde: Medienbruchfreiheit

Digitale Gehaltsabrechnungen ermöglichen einen durchgängig digitalen Prozess. Maschinell erstellte Entgeltabrechnungen müssen nicht ausgedruckt, sortiert, konfektioniert und kuvertiert, postalisch versendet oder händisch verteilt werden. Vielmehr können die einmal digital erstellten Dokumente in ihrer digitalen Form sicher zugestellt werden. Somit gehören Medienbrüche und die damit einhergehenden Risiken wie beispielsweise die Gefahr der Informationsverfälschung oder ineffizienten Arbeitsabläufen der Vergangenheit an. Auch werden durch die digitale Variante Ressourcen und Zeit eingespart, was eine fristgerechte Zustellung dieser wichtigen Dokumente begünstigt. Wie genau du deine Mitarbeiter:innen effizient und sicher mittels digitaler Gehaltsabrechnung erreichst, erfährst du in unserem Whitepaper zur digitalen Gehaltsabrechnung.

Die erste Hürde wurde vom digitalen Herausforderer des Duells mit Bravour gemeistert und er sichert sich damit schon einen beachtlichen Vorsprung.

Exkurs: Darf man ohne Weiteres auf eine digitale Gehaltsabrechnung umstellen?

Zwar haben Arbeitnehmer:innen das Recht auf den Erhalt einer Gehaltsabrechnung, dieses setzt jedoch keine Zustellung in Papierform – als das Recht auf Gehaltsabrechnungen in Papierform – voraus. Somit kommen Arbeitgeber ihrer Dokumentations- und Auskunftspflicht nach, unerheblich, ob sie Entgeltabrechnungen analog oder digital zustellen.

Am Papierchaos und der Zettelwirtschaft vorbei

Weiter geht’s im Rennen zwischen analoger und digitaler Entgeltabrechnung. Sowohl Arbeitgeber als auch Arbeitnehmer:innen profitieren durch digitale Lohnabrechnungen. Das ungeliebte Papierchaos und die lästige Zettelwirtschaft werden damit links liegen gelassen. Empfänger:innen haben ihre Abrechnungen am PC oder Smartphone immer griffbereit und finden mittels Suchfunktion bestimmte Belege in Sekundenschnelle wieder. Denn die Dokumente, die über d.velop postbox zugestellt werden, liegen in einer sicheren, deutschen Cloud und sind somit über alle Geräte hinweg immer abrufbar. Auch Personalabteilungen können die gewonnene Zeit für die wirklich wichtigen Themen – die persönlichen Anliegen ihrer Mitarbeiter:innen – nutzen.

Das Ziel der Auskunftsfähigkeit nicht aus den Augen verlieren

Um auf direktem Wege Auskunft über bestimmte Dokumente geben zu können, statt diese ewig lang suchen zu müssen, ist die digitale Zustellung von Lohnabrechnungen verknüpft mit einer digitalen Personalakte die optimale Lösung. Von der Erstellung der Gehaltsabrechnung über die digitale Zustellung in ein persönliches Postfach der Arbeitnehmer:innen bis hin zur Überführung in die Personalakte – all das erfolgt nahtlos ohne Medienbrüche. So sind Personalabteilung und Lohnbuchhaltung kurzfristig und per Mausklick aussagefähig bezüglich Rückfragen zu vergangenen Gehaltsabrechnungen.

Schon gewusst? Die digitale Postzustellung via d.velop postbox ist aus allen Lohnabrechnungsprogrammen möglich. Aber überzeuge Dich in unserem Webinar selbst von der programmübergreifenden Kompatibilität dieser Lösung und treibe die Digitalisierungsstrategie in deiner Organisation voran.

Best Practice

Digitale Gehaltsabrechnungen aus dem Lohnabrechnungssystem an Mitarbeitende versenden – so geht’s!

Mit einem zentralen und digitalen Personalarchiv bleibt ein Unternehmen auch bei unerwarteten Audits zu jeder Zeit auskunftsfähig. Redundante Speichersysteme in der Cloud wie der d.velop cloud storage machen kurzfristige Auskünfte zum Kinderspiel.

Die digitale Lohnabrechnung macht das Rennen

Auch wenn teilweise noch Fans der klassischen, analogen Lohn- und Gehaltsabrechnung auf der Zuschauertribüne stehen und ihre gewohnten Prozesse nur schweren Herzens loslassen möchten, mussten auch sie sich eingestehen, dass die digitale Gehaltsabrechnung das gesamte Rennen die Nase vorn hatte. Ein verdienter Sieg also für den digitalen Herausforderer. Auch im Hinblick auf die Sicherheit, Nachhaltigkeit, Effizienz und Erreichbarkeit schlägt die digitale Zustellung die postalische.

Fazit: Mit digitalen Lohnabrechnungen werden gesetzliche Aufbewahrungsfristen zum Kinderspiel

Analoge Formen von Lohn- und Gehaltsabrechnungen mit ihren enormen Durchlauf- und Bearbeitungszeiten lassen nicht nur die Prozesskosten steigen. Sie beanspruchen gleichzeitig wichtige personelle und natürliche Ressourcen wie etwa Papier und hindern die schnelle Auskunftsfähigkeit durch die entstehende Zettelwirtschaft. Im schlimmsten Fall gehen Dokumente im Papierberg verloren, sodass die gesetzlich einzuhaltende Aufbewahrungsfrist gefährdet ist.

Im Gegensatz dazu kann ein durchgängig digitaler Lohnabrechnungsprozess zum einen Arbeitnehmer:innen helfen, ihre Lohndokumente zwecks Selbstauskunft immer griffbereit zu haben. Zum anderen unterstützt der schlanke Prozess Unternehmen dabei, ihrer gesetzlichen Auskunfts- und Aufbewahrungspflicht nachzukommen. Auch bezüglich der GoBD und der DSGVO-Konformität stellt die Einführung eines einheitlich digitalen Gehaltsabrechnungsprozesses eine enorme Unterstützung für jedes Unternehmen dar.

Fragen und Antworten zur Aufbewahrungsfrist von Lohnabrechnungen

Das Aufbewahren von Gehaltsabrechnungen ist aus rechtlichen Gründen und für die interne Dokumentation von Unternehmen wichtig. Die Gehaltsabrechnungen dienen als Nachweis für die korrekte Abrechnung von Gehältern und Sozialversicherungsbeiträgen.

Die Aufbewahrungsfrist für Lohnabrechnungen in Deutschland beträgt in der Regel sechs Jahre. Es gibt jedoch Ausnahmen, die im Einzelfall zu beachten sind.

Ja, die sechsjährige Aufbewahrungsfrist gilt sowohl für physische als auch elektronische Gehaltsabrechnungen. Elektronische Dokumente müssen jedoch so archiviert werden, dass sie jederzeit lesbar und maschinell ausgewertet werden können.

Ja, es gibt Ausnahmen, z. B. wenn Dokumente für die Einkommenssteuererklärung relevant sind. In diesem Fall müssen sie bis zur Verjährung der Steuerforderungen aufbewahrt werden. Auch können kürzere Fristen bei bestimmten Dokumenten gelten, wie bei Unterlagen zur Sozialversicherung.

In Deutschland müssen Lohnabrechnungen in der Regel sechs Jahre aufgehoben werden. Jedoch gibt es Ausnahmen, die im Einzelfall zu beachten sind.