Durch Artikel 12 des Steueränderungsgesetzes 2015 vom 2. November 2015 (BGBl. I S. 1834) wurde die Unternehmereigenschaft von juristischen Personen des öffentlichen Rechts (jPdöR) fundamental geändert. Dabei wurde der § 2 Absatz 3 UstG – die einschränkende Kopplung an das KStG – aufgehoben und § 2b UstG neu in das Umsatzsteuergesetz eingefügt. Die Gesetzesänderung trat zum 1.1.2017 in Kraft. Gleichzeitig bekam die öffentliche Hand mit einer gesetzlichen Übergangsfrist bis zum 31. Dezember 2020 – nachfolgend auch mit dem „Corona-Steuerhilfegesetz“ (§ 27 Abs. 22a UStG) bis zum 31. Dezember 2022 – Zeit für alle notwendigen interkommunalen Anpassungsprozesse. Anfang 2023 wurde der Übergangszeitraum bis zum 31. Dezember 2024 verlängert.

Verlängerung der Übergangsfrist bis 2027 vorgeschlagen

Gemäß dem Referentenentwurf zum Jahressteuergesetz 2024 (JStG 2024) des Bundesministeriums für Finanzen (BMF) ist, Stand April 2024, eine Verlängerung der Übergangsregelung zur verpflichtenden Anwendung des § 2b Umsatzsteuergesetz (UStG) für juristische Personen des öffentlichen Rechts geplant. Der Entwurf sieht vor, die optionale Übergangsfrist gemäß § 27 Abs. 22 Satz 2 UStG in Verbindung mit § 27 Abs. 22a UStG um zwei weitere Jahre – also bis zum 31. Dezember 2026 – zu verlängern.

Änderung § 2b UStG: administrative und finanzielle Herausforderungen

Das BMF führt als Gründe für diese Verlängerung vor allem die großen administrativen und finanziellen Herausforderungen an, denen juristische Personen des öffentlichen Rechts bei der Vorbereitung auf die Anwendung des § 2b UStG gegenüberstehen. Zudem bestehen laut BMF weiterhin grundlegende Anwendungsfragen, die einer rechtssicheren und fristgerechten Umsetzung des § 2b UStG entgegenstehen.

Verlängerung der Übergangsregelung für Paragraph 2b UStG fraglich

Juristische Personen des öffentlichen Rechts (jPdöR), die bis dato von der Übergangsregelung Gebrauch gemacht haben, sollen gemäß den Plänen des BMF jedoch ab dem Beginn des nächsten Kalenderjahres die Möglichkeit haben, sich für die Anwendung der neuen Steuer-Regelung zu entscheiden. Trotz der aktuellen Pläne des BMF ist, gemäß der verpflichtenden Anwendung des § 2b UStG ab dem 1. Januar 2025, fraglich, ob die Verlängerung der Übergangsregelung tatsächlich verabschiedet wird. In der 240-seitigen Gesetzesbegründung werden notwendige Anpassungen an EU-Recht, EuGH-Rechtsprechung sowie BFH-Rechtsprechung vorgestellt.

Definition: § 2b UStG einfach erklärt

Die Regelung des Paragraphen 2b UStG besagt, dass juristische Personen des öffentlichen Rechts für bestimmte Leistungen Umsatzsteuer abführen müssen. Laut dieser Bestimmung weisen die jPdöR Unternehmereigenschaften nach § 2 Abs. 1 UStG auf, wenn sie selbstständig eine „nachhaltige Tätigkeit“ zur Erzielung von Einnahmen ausüben.

Das bedeutet einfach erklärt: Juristische Personen des öffentlichen Rechts (wie Kommunen oder Städte) müssen nach Parapraph 2b UStG für bestimmte Leistungen Umsatzsteuer zahlen, weil sie als Unternehmer gelten, wenn sie eigenständig und dauerhaft Tätigkeiten ausüben, um Einnahmen zu erzielen.

Hintergrund der Zielsetzung der gesetzlichen Regelung

Gemäß § 1 Abs. 1 UStG unterliegen „alle Lieferungen und sonstigen Leistungen, die ein Unternehmer im Inland gegen Entgelt im Rahmen seines Unternehmens ausführt“ der Umsatzsteuer. Die Umsatzbesteuerung von jPdöR war bis zu dem Zeitpunkt an die Körperschaftssteuer gekoppelt. Dies führte jedoch nur selten zu sogenannten umsatzsteuerbaren bzw. umsatzpflichtigen Leistungen. Andere durch die öffentliche Hand erbrachte Leistungen waren grundsätzlich nicht steuerbar. Mithilfe der Anordnung sollen seitens der öffentlichen Verwaltung marktrelevante, privatrechtliche Leistungen nach den gleichen Grundsätzen erbracht werden, wie von den anderen Marktteilnehmern.

Die Übergangsfrist und aktuelle Regelung des § 2b UStG

Die neue Gesetzesänderung war mit dem Datum des Inkrafttretens am 1. Januar 2017 grundsätzlich direkt anwendbar. Jedoch brachte diese Neuregelung für alle Kommunen einen beträchtlichen Aufwand mit sich. Denn die positiven und negativen Auswirkungen dieser gesetzlichen Änderung mussten in kürzester Zeit eingehend analysiert, zum Teil komplexe Vertragsbeziehungen sachmäßig bewertet und Betriebsprozesse angepasst werden. Darauf reagierte der Gesetzgeber mit der Einführung einer Übergangsfrist bis zum 1. Januar 2021.

Covid 19: Neuregelung des § 2b UStG gerät ins Stocken

So konnten die jPdöR beim Finanzamt erwirken, bis zum besagten Datum nach dem alten Recht behandelt zu werden. Durch die Übergangsfrist erhielten öffentliche Verwaltungen mehr Zeit, die bestehenden Prozesse und Strukturen zu analysieren und die teils vielschichtigen Leistungsaustauschbeziehungen neu zu bewerten. Dennoch: Aufgrund der besonderen Situation im Zuge der Covid-19-Pandemie im Jahr 2020 sind die Vorbereitungen zur Umsetzung der Neuregelung des § 2b UStG bei den Kommunen ins Stocken geraten. Deswegen wurde die bisherige Übergangsregelung zu § 2b UStG in § 27 Absatz 22 UStG mit dem Beschluss des sogenannten „Corona-Steuergesetzes“ um weitere zwei Jahre – bis zum 31. Dezember 2022 – verlängert.

Übergangsregelung Paragraph 2b Umsatzsteuergesetz bis Ende 2024

Mit dem Jahressteuergesetz 2022 wurde die Übergangsregelung zur Anwendung des § 2b Umsatzsteuergesetzes (UstG) für die juristischen Personen des öffentlichen Rechts bis zum 31.12.2024 verlängert.

Leistungen und Vertragsbeziehungen müssen nach § 2b UStG bewertet werden

Eine der Herausforderungen besteht darin, alle Auswirkungen der gesetzlichen Änderungen zu erfassen und zu bewerten. Weiterhin müssen alle Leistungen und Vertragsbeziehungen so aufgeschlüsselt werden, dass eine Erhebung und Beurteilung im Sinne des § 2b UStG möglich wird. Auch diverse Einnahmen müssen überprüft werden, ob sie von der Umsatzbesteuerung nach den neuen Grundsätzen des § 2b UStG betroffen sind. Um negative steuerliche Folgen für die Kommunen abzuwenden, müssen gegebenenfalls auch die bestehenden Verträge neu verhandelt werden.

Bedeutung für die Praxis: Notwendigkeit eines neuen Vertragsmanagements

Ein wichtiger Schritt in Richtung rechtssichere Umstellung ist die Implementierung eines ganzheitlichen Vertragsmanagements in der öffentlichen Verwaltung. Das dauerhafte Management von Papierverträgen kann allerdings eine Menge Herausforderungen und vor allem Risiken mit sich bringen, wie zum Beispiel:

- Die gesetzlichen Vorschriften werden nicht eingehalten

- Nicht jede Abteilung hat den gleichen Informationsstand

- Das Auffinden von Verträgen gestaltet sich schwierig

- Die Verträge bergen inhaltliche Risiken

- Ganze Verträge oder ihre Bestandteile gehen verloren

- Die Fristen und relevante Aufgaben werden versäumt

- Der Bearbeitungsprozess ist mangelhaft

- Der Genehmigungs-/Freigabeprozess ist nicht immer transparent

- Eine revisionssichere Archivierung kann nicht immer gewährleistet werden

Zeitaufwand durch verstreute Verträge in Kommunen vermeiden

Viele kommunale Verwaltungen arbeiten bis heute täglich mit Verträgen in Papierform. Das bedeutet, dass die Verträge in den verschiedenen Fachämtern „verstreut“ liegen. In diesem Fall müssen die Dokumente zuerst gesammelt und anschließend einzeln steuerlich begutachtet werden: Ein enormer Zeitaufwand, den es künftig zu vermeiden gilt.

Digitales Vertragsmanagement mit § 2b UStG-Prüfung: So behalten Sie alle Pflichten im Blick

Rolle des digitalen Vertragsmanagements für mehr Effizienz in der öffentlichen Verwaltung

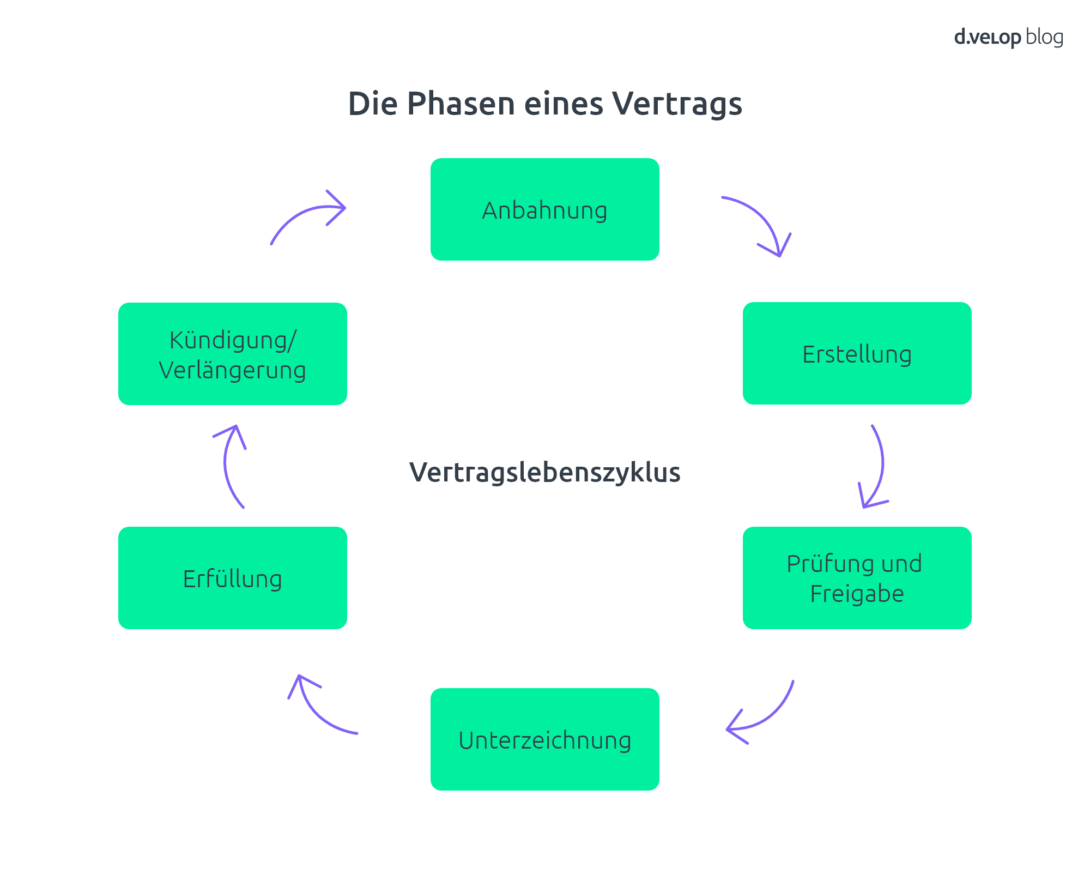

Um die täglichen Herausforderungen des Vertragsmanagements auf das Minimum zu reduzieren und die Risiken von Gesetzesverstößen zu vermeiden, bedarf es einer intelligenten Vertragsmanagement-Software. Die Software unterstützt standortunabhängig jeden Fachbereich der Organisation über den gesamten Vertragslebenszyklus hinweg:

Phasen des Vertragsmanagements

- Anbahnung

- Erstellung

- Prüfung und Freigabe

- Unterzeichnung

- Erfüllung

- Kündigung oder Verlängerung

Das Vertragsmanagement-System gewährleistet einen vollständigen, zentralen und transparenten Überblick: über den Status aller Verträge, Vertragsverpflichtungen- und Beziehungen sowie alle aktuellen Vorgänge der Kommune. Auslaufende Verträge und die damit verbundenen Ausschreibungspflichten werden automatisch und zeitnah gemeldet. Mithilfe der Software können mögliche Vertragsredundanzen in verschiedenen Fachabteilungen der Verwaltung erkannt und beseitigt werden. Durch zentrale Workflows erhalten Arbeitsstände und Versionen mehr Transparenz. Vielfältige Analysemöglichkeiten erleichtern dem Anwender die Recherche und die Auswertungen.

Und so wird die Vertragsprüfung gemäß §2b UStG konkret umgesetzt:

Folgende Vorteile bietet eine intelligente Vertragsmanagement-Software im Einzelnen:

- Die rechtlichen Rahmenbedingungen werden eingehalten

- Alle Fachbereiche arbeiten standortübergreifend mit identischem Informationsstand

- Die Verträge sind schnell standortunabhängig für alle Fachbereiche verfügbar

- Die Verträge bergen keinerlei inhaltliche Risiken mehr

- Weder Verträge noch Vertragsinhalte gehen je verloren

- Das System meldet aktiv bevorstehende Fristen, Aufgaben und Vertragsoptionen

- Der schnelle Bearbeitungsprozess spart zeitaufwändige Recherche

- Der Genehmigungs-/Freigabeprozess ist transparent

- Eine revisionssichere Archivierung ist gewährleistet

Mit der Implementierung eines vollumfänglichen Vertragsmanagement-Systems wird der Überblick über alle relevanten Vorgänge standortübergreifend behalten. Es gewährleistet mehr Sicherheit und Kontrolle. Dennoch bedarf die intelligente Software einer signifikanten Erweiterung, wenn es darum geht, nach der Übergangsfrist den Anforderungen im Sinne des § 2b UStG gerecht zu werden.

Digitales Vertragsmanagement mit Erweiterung nach § 2b UStG Prüfung

Die Neuregelungen im Umsatzsteuergesetz in Deutschland für die Unternehmereigenschaft von juristischen Personen des öffentlichen Rechts können mithilfe einer Software berücksichtigt werden. Eine Checklistenerweiterung ermöglicht es den qualifizierten Anwendern, selbst nach § 2b UStG zu prüfen.

Checkliste in Zusammenarbeit mit BDO Concunia GmbH erstellt

Eine entsprechende Checkliste wurde in Zusammenarbeit zwischen der d.velop und den Experten der BDO Concunia GmbH Wirtschaftsprüfungsgesellschaft entwickelt. Die steueroptimierte und gleichzeitig betriebswirtschaftliche Beratung öffentlicher Verwaltungen bildet eines der Sachgebiete des Spezialisten für die kommunale Steuerberatung.

So funktioniert die Vertragsprüfung nach § 2b UStG Prüfung

Nach dem Anlegen eines Vertrags in der Vertragsmanagement-Software werden entsprechende Fachbereiche der Kommune über das neue Dokument automatisch informiert. Dies kann die Finanzbuchhaltung oder die Steuerabteilung sein, welche den Vertrag anhand des § 2b UStG rechtssicher prüfen kann

Vollständige Checklisten

Folgende Informationen kann der Anwender in der Checklistenerweiterung erfassen:

- Produktbereiche

- Leistungsbeziehung der Kommune

- Vertragspartner

- Vertragsart

- Vertragsgegenstand

- Umsatzsteuer

- Bemessungsgrundlage

- Steuerschuldner / Zahlungsschuldner

- Vorsteuerabzug

Eine Standardisierung der Fragestellung erleichtert das spätere Arbeiten mit bestimmten Suchparametern in der Datenbank. Es besteht zudem die Möglichkeit, Passagen aus steuerlichen Gutachten und Stellungnahmen in ein Kommentarfeld hineinzukopieren oder Notizen hinzuzufügen. Zudem beinhaltet jede Frage ein Hilfe-Dialogfenster. Dort wird – wie in einem Glossar – erklärt, wann zum Beispiel eine Kommune sowohl Leistender als auch Leistungsempfänger:in ist.

Tipp: Alle Informationen, welche vom Prüfer in der Checkliste erfasst sind, werden im System als Suchkriterien in den jeweiligen Suchmasken angeboten.

Orientierung im komplexen Labyrinth der Gesetze: Mit dem DMS das OZG 2.0, EGovG, RegMoG & Co. rechtssicher umsetzen

Übersichtliche Prüfprotokolle für Mitarbeiter:innen

Nach dem Speichern der Checkliste wird ein Prüfprotokoll als PDF-Datei generiert und in der Akte angezeigt. Der Prüfbericht kann jederzeit angepasst werden, wobei eine neue Version erstellt wird. So können alle berechtigten Anwender:innen in der kommunalen Verwaltung den gesamten Versionsverlauf nach Bedarf abrufen.

Austausch der „§ 2b UStG“-Checkliste mit Wirtschaftsprüfer

Eine weitere wichtige Funktion der Software-Erweiterung ist die Markierung des Vertrags. Diese signalisiert, dass die öffentliche Verwaltung die Unterstützung von einem Wirtschaftsprüfer benötigt. Hierzu kann direkt aus dem System heraus mit dem Wirtschaftsprüfer kommuniziert sowie die notwendigen Dokumente bereitgestellt werden.

Steuerliche Sicherheit in Bezug auf den neuen § 2b UStG erhalten

Ob in eigenständiger Leistung oder mit Hilfe eines Wirtschaftsprüfers: Die Checkliste mit den erweiterten Funktionen unterstützt die kommunale Verwaltung ganzheitlich. Dem Anwender stehen wichtige Parameter zur Verfügung. Diese müssen beantwortet werden, um eine steuerliche Sicherheit in Bezug auf den neuen § 2b UStG zu erhalten. Durch die vollständige Bearbeitung der Checkliste protokolliert der Mitarbeiter außerdem, dass er sich mit dem Vertrag anhand des § 2b beschäftigt hat. Die Implementierung eines digitalen Vertragsmanagements mit einer Checklisten-Erweiterung kann die öffentliche Verwaltung grundlegend entlasten.

Vertragsmanagement nach § 2b UStG Prüfung

Das Vertragsmanagement ermöglicht die effiziente Verwaltung und Digitalisierung von Verträgen gemäß § 2b UStG. Diese Lösung umfasst den gesamten Lebenszyklus eines Vertrags – von der Erstellung und Prüfung über die Freigabe und digitale Unterzeichnung bis hin zur Archivierung. So können Kommunen ihren Vertragsmanagement-Prozess verbessern. Mit Funktionen zur Fristüberwachung und zentralen Verwaltung sorgt die Software für Transparenz und Compliance in der öffentlichen Verwaltung. Die Integration in bestehende Systeme erleichtern die Umsetzung der gesetzlichen Anforderungen.

Digitalisierung der zentralen Beschaffungsstelle am Beispiel eines EVB-IT Vertrags

Fazit: Der Handlungsdruck für die öffentliche Verwaltung zur Umsetzung der Neuregelung des § 2b UStG ist groß

§ 2b UStG sorgt für Handlungsdruck bei juristischen Personen des öffentlichen Rechts, da sie nun für bestimmte Leistungen umsatzsteuerpflichtig sind und ihre Unternehmereigenschaften nach § 2 Abs. 1 UStG nachweisen müssen. Die Änderungen durch Artikel 12 des Steueränderungsgesetzes 2015 traten am 1. Januar 2017 in Kraft, wobei die Übergangsfrist für die Anpassung der internen Prozesse bis Ende 2024 verlängert wurde.

Vertragsmanagement für umsatzsteuerliche Erfassung alle Leistungen

Diese Anpassungen erfordern ein neues, umfassendes Vertragsmanagement, um sicherzustellen, dass alle Leistungen und Vertragsbeziehungen korrekt umsatzsteuerlich erfasst und bewertet werden. Digitale Vertragsmanagement-Software kann hierbei unterstützen, indem sie eine zentrale, transparente und effiziente Verwaltung aller Verträge ermöglicht. Dennoch bleibt die Verlängerung der Übergangsfrist bis 2027 im Referentenentwurf des Jahressteuergesetzes 2024 fraglich, was weitere administrative und finanzielle Herausforderungen mit sich bringt.

Video: Auswirkungen § 2b UStG – Handlungsempfehlungen für den Public Sector

§ 2b UStG regelt, dass juristische Personen des öffentlichen Rechts, wie Kommunen, ab 2021 unter bestimmten Bedingungen umsatzsteuerpflichtig werden, wenn sie privatrechtlich tätig sind, um Wettbewerbsverzerrungen zu verhindern. Diese Neuerung im Umsatzsteuergesetz ist wichtig, da sie die Besteuerung öffentlicher Körperschaften transparenter gestaltet und für Chancengleichheit im Wettbewerb sorgt.

§ 2b UStG betrifft hauptsächlich Kommunen und andere juristische Personen des öffentlichen Rechts in Deutschland, die seit seiner Einführung ab dem 1. Januar 2023 unter bestimmten Voraussetzungen umsatzsteuerpflichtig werden. Diese Regelung bringt Neuerungen und Änderungen im Umsatzsteuergesetz mit sich, die die Erfassung und Abgabe von Umsatzsteuer betreffen, insbesondere im Hinblick auf Ausgangsrechnungen und die Abzugsfähigkeit von Betriebsausgaben.

Durch § 2b UStG wurden die Regelungen zur Umsatzsteuerpflicht von juristischen Personen des öffentlichen Rechts, wie Kommunen, geändert, indem sie ab dem 1. Januar 2017 grundsätzlich wie Unternehmer behandelt werden, wenn sie nachhaltig Einnahmen erzielen. Diese Neuerung zielt darauf ab, Wettbewerbsverzerrungen zu verhindern und die Umsatzsteuerpflicht an das europäische Recht anzupassen.

§ 2b UStG führt dazu, dass Kommunen bei bestimmten wirtschaftlichen Tätigkeiten umsatzsteuerpflichtig werden, was eine Anpassung des Vertragsmanagements erfordert, um die Einhaltung der neuen Regelungen sicherzustellen. Diese Neuerungen gelten seit dem 1. Januar 2021 und betreffen die Umsatzsteuerpflicht und -abzugsfähigkeit im kommunalen Bereich.